高額特定資産で土地活用するには?消費税の注意点も解説

土地活用を検討する際に、消費税などの節税対策を検討する方も多いでしょう。

土地の上に高額な建物(高額特定資産)を建築する場合は、消費税の還付を受けられる場合があります。

ただし、近年の税制改正で居住用アパートは対象外となる点には注意が必要です。

節税するには、正しい税知識を身につける必要があります。

本記事では、土地の上に建設する特定高額資産の仕組みと消費税申告の注意点を解説するので、ぜひ参考にしてください。

なお、本記事で行う消費税の説明は分かりやすさを優先しているため、消費税法上の正確な表現とは異なる場合があるのでご了承ください。

高額特定資産とは

店舗や事務所・テナントビルなどを建設したり、土地の仲介手数料や造成費用が多額になったりすると、高額特定資産として消費税の課税仕入れとなる場合があります。(課税仕入れが1,000万円以上の場合)

また、事務所やテナントなどの構築物には消費税が課税されますが、土地は非課税なので覚えておきましょう。

なお、高額特定資産とは、一の取引の単位につき、課税仕入れに係る支払対価の額(税抜き)が1,000万円以上の棚卸資産又は調整対象固定資産をいう、と定義されています。

(引用元:国税庁 高額特定資産を取得した場合の納税義務の免除の特例)

消費税の還付を受けるには

高額特定資産がある場合、消費税の還付を受けられる場合があります。

これを理解するために、まずは消費税の基本を理解しておきましょう。

仕入額税額控除とは

事業者が納める消費税は、商品などを売る際にかかった消費税から、仕入れた商品などにかかった消費税を差し引くことで算出されるのが基本です。

これを仕入税額控除といいます。

| 消費税納税額 = 仮受消費税 - 仮払消費税 |

売上にかかる消費税を「仮受消費税」、仕入れにかかる消費税を「仮払消費税」と呼びます。

なお、消費税は、商品だけではなく、サービスの提供などにも課税されます。

消費税の還付を受けるには

消費税の計算を行う際に、仕入れにかかる仮払消費税が売上にかかる仮受消費税よりも大きい場合に差額の還付を受けられます。

事業が赤字の場合に還付を受けられるケースがあると考えると分かりやすいでしょう。

| (還付を受ける場合)

仮払消費税(仕入) > 仮受消費税(売上) |

マイナスの消費税額分を国から返してもらうのが、消費税の還付イメージです。

なお、この反対のケースで、次のように売上にかかる仮受消費税が大きい場合は、消費税申告を行い納税することになります。

一般的にはこちらのケースの方が多いです。

| (納税しなければならない場合)

仮払消費税(仕入) < 仮受消費税(売上) |

課税事業者と免税事業者の違い

消費税に関係する事業者には、大きく課税事業者と免税事業者があります。

前述した仕入税額控除を受けるには、事業者が課税事業者であることに加え、原則課税(本則課税)により経理処理を行う必要があります。

課税事業者になるには、原則、2事業年度前の課税売上高が1,000万円を超えていることなどが要件です。

一方、課税事業者ではない事業者を、免税事業者といいます。

なお、後述するように、課税事業者であっても簡易課税(原則課税ではない処理方法)では還付は受けられません。

消費税の還付を受けるための注意点

原則として、土地活用で1,000万円以上をかけて建物を建築した場合には消費税の還付を受けられます。

しかし、居住用の不動産は還付されないという制限がある点に注意しましょう。

逆にいえば、物件が居住用でなければ還付を受けられます。

この章では、消費税還付を受けるための注意点について解説します。

居住用不動産は対象外

令和2年度の税制改正により、令和2年10月1日以降に購入した居住用アパートなどの高額特定資産は、仕入税額控除が適用できなくなりました。

つまり、消費税の還付を受けられなくなったのです。

ただし、高額特定資産が居住用でなかったり、物件内で居住用でない部分が明らかな場合はその部分が仕入税額控除の対象となります。

課税事業者は3年縛り

消費税の還付を受けるには、消費税の課税事業者である必要があります。

免税事業者が課税事業者になる際には、原則3年間は免税事業者に戻れない点に注意が必要です(2023年10月のインボイス制度発足時には例外あり)。

なお、免税事業者が課税事業者になる手続きは難しくありません。所定の届出書を提出するだけです。

課税事業者となると原則3年間は免税事業者に戻れないため、高額特例資産の還付を受けるためだけに安易に課税事業者となるのはおすすめできません。

消費税の納税義務が重くのしかかり続けるからです。

課税事業者として一時的ではなく継続して不動産業を営みたい方は、税理士などの専門家に相談して慎重に準備することをおすすめします。

簡易課税では還付されない

課税事業者が消費税の還付を受けるためには、原則課税を選択する必要があります。

消費税の申告納付は、すべての仕入や売上の取引にかかる消費税額を明確にする原則課税が基本です。

一方、事業者が経理・申告する際の利便性を図るために設けられた簡易課税制度を選択していると、還付は受けられないので特に注意が必要です。

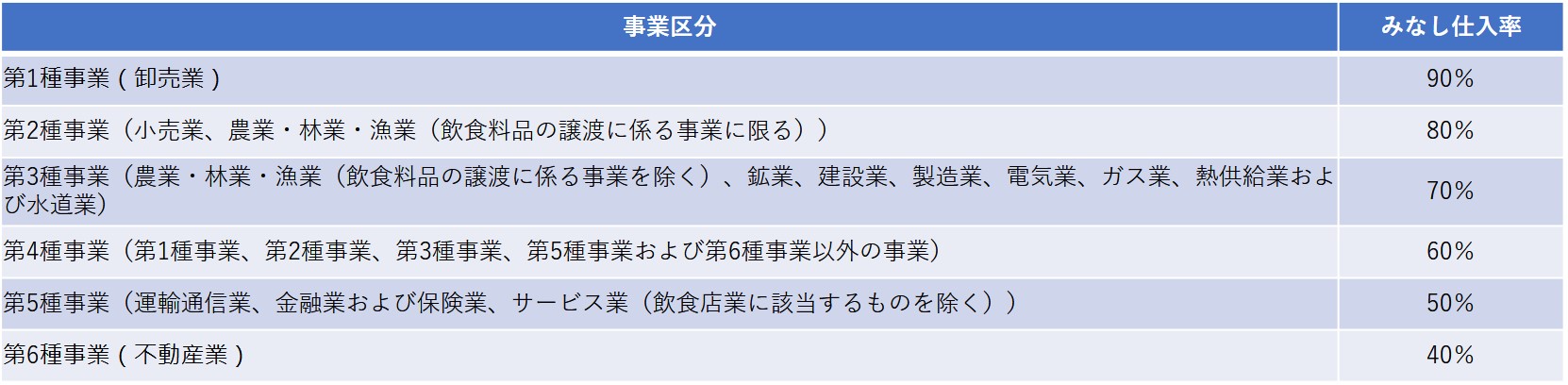

なお、簡易課税は、取引ごとの消費税額を計算するのではなく、次のとおり業種ごとに決められたみなし仕入率を乗じることで、簡易に申告納税する方法です。

ひとたび簡易課税を選択すると、所定の手続きをしないと原則課税に切り替えられないので注意しましょう。

(引用元:国税庁 No.6505 簡易課税制度)

まとめ

土地活用で高額特定資産を活用すると、原則として消費税の還付を受けられます。

ただし、居住用のアパートでは還付されない点には注意が必要です。

また、一時的な還付を目的に、消費税の課税事業者になることは、税負担が続くリスクがあるのでおすすめしません。

継続して不動産業を営み、居住用以外の不動産で還付を受けるには、税理士などの専門家に相談し慎重に準備する必要があります。

今後も税制改正の内容に注意し、適正に税務処理を行っていきましょう。

私たち大倉では、「TOTIKATSUplus」を通して、土地活用、資産運用などに関するHow toや成功事例、アドバイス術などをご紹介しております。

土地や不動産物件を所有されるオーナーさまのサポートはもちろん、今後不動産オーナーをご検討される方、相続税や固定資産税のご質問、資産運用についてのご説明など、土地活用のプロが丁寧にご対応いたします。

土地活用に関することは、私たち大倉にお任せください。